Блог им. Spekyl |Откровение 22.41 Перед сезоном отчетности. ФРС. Пауэлл. Позиционирование CTA

- 10 октября 2022, 12:03

- |

Просто еще одна неделя разочарования для быков, ожидающих разворота ФРС. Удивительно, но мы каждую неделю возвращаемся к этой теме. Большинство инвесторов считают, что Пауэлл — единственный, кто может окончательно положить конец этому жестокому медвежьему рынку. Вот почему многие игроки еженедельно плюют на индикаторы настроений; план ФРС имеет приоритет над любым индикатором, загорающимся зеленым. Участники медвежьего рынка придерживаются мнения, что индикаторы сентимента будут оставаться бесполезными до тех пор, пока финансовые условия перестанут быть жесткими, и поэтому они считают, что даже и не стоит вообще обращать внимание на такие графики. К сожалению, слишком многие трейдеры смотрят на указанные индикаторы и принимают информацию за чистую монету, ожидая, что данные будут направлять их, как волшебный хрустальный шар. На самом деле индикаторы настроений и позиционирования служат неким аналогом прогнозом погоды для игроков, который они должны просмотреть перед входом в новые сделки. Они наиболее эффективны, когда используются для измерения риска /прибыли, а не рассматриваются как явные сигналы на покупку / продажу.

( Читать дальше )

- комментировать

- 296 | ★1

- Комментарии ( 1 )

Блог им. Spekyl |Откровение 22.40. Падение рынка, непокрытые путы в SPX, позиционирование CTA, хедж в NVDA.

- 03 октября 2022, 11:28

- |

На прошлой неделе большая часть публичных портфелей биржевых гур была ликвидирована или они сами были сильно заняты удалением бычьих предсказаний из своих профилей. Общий консенсус на рынке был весьма мрачным. Если вы бы вдруг включили телевизор, вас, скорее всего, засыпали заголовками типа “Рынки в смятении” и изображениями трейдеров, испытывающих стресс. Этот пессимизм отражается на численных показателях настроений по всем направлениям. Соотношения пут/колл все еще близки к историческим максимумам, и премия по этим опционам резко возросла в последние недели. Поскольку у большинства трейдеров короткие позиции или они держат хедж, быть медведем становится все дороже.

Некоторые игроки пользуются преимуществом этих дорогих премий, продавая голые путы на $SPX. Хоть это и эффективная стратегия, позволяющая прикарманить немного наличных, если рынок стабилизируется — но она несет в себе аспект “риска краха”. Если рынок резко начнет распродаваться и застает этих умников врасплох — у них будет неограниченный риск снижения, поскольку они выписали эти опционы. В результате последуют ликвидации и маржин коллы, которые нанесут сопутствующий ущерб и другим фондам. Если и есть какой-то урок, который вы просто обязаны выучить из истории, так это то, что боги рынка не слишком долго раздают легкие деньги. Ни одна рыночная стратегия не работает вечно, а те, в которые вовлечено слишком много игроков — выдыхаются быстрее всего.

( Читать дальше )

Блог им. Spekyl |Откровение 22.39

- 26 сентября 2022, 14:40

- |

( Читать дальше )

Блог им. Spekyl |Откровение 22.38

- 19 сентября 2022, 12:36

- |

( Читать дальше )

Блог им. Spekyl |Откровение 22.37 Лонг?

- 12 сентября 2022, 16:57

- |

Посмотрите на график SPX за последний год. Прайс экшн выглядит своершенно же механическим. Может это по причине «управляемого разрушения», практикуемого Федрезервом? Держать в узде цены на активы — это несомненно часть плана приручить инфляцию. Это медленное подрезание индексов удручает практически любого участника рынка. Даже последний всплеск цен на прошедшей неделе очень мало повлиял на общий сентимент и позиционирование. Инвесторы по прежнему сосредоточены на действиях слона в посудной лавке: приоритетом Феда на удержание инфляции. На этом фоне очень тяжело представить такую ситуацию, когда каждый из секторов перепишет свой новый хай. И именно поэтому знающие игроки сейчас чрезвычайно избирательны в выборе бумаг для игры.

( Читать дальше )

Блог им. Spekyl |Откровение рынка 22.36. Итоги Джексон-Хоул, Позиционирование хедж фондов и CTA, где искать прибыль?

- 05 сентября 2022, 15:05

- |

Откровение 22.36

Минувшая неделя опять выдалась тяжеловатой для джентльменов с биржи. Неприятный откат продемонстрировал важность внимания к настроениям трейдеров на рынке и позиционированию. За последние несколько недель мы успели увидеть эпический откат акций от минимумов, и многие трейдеры поддались силе поверья о «развороте позиции ФРС». В результате краткосрочного ажиотажа и борьбы за активы мы получили перевес на длинной стороне рынка. Комментарии же Пауэлла в Джексон-Хоуле дали старт агрессивному избавлению от позиций на рынке, после того, как игроки наконец поняли, что никакой передышки в ужесточении политики, обещанной им любимым телеведущим или аналитиком так и не будет. Маятник качнулся в другую сторону, и краткосрочный медвежий настрой сильно вырос. Индикатором, который заметно вырос на той неделе стал коэффициент путов к коллам по вновь открытым позициям среди ритейла. Биржевой планктон резко полюбил путы, обозначив свой растущий пессимизм к рынку.

( Читать дальше )

Блог им. Spekyl |Откровение 22.35 Джексон-холл, FOMC, энергетический сектор, позиционирование CTA, всё пропало?

- 29 августа 2022, 15:47

- |

На той неделе мы слегка прошлись на тему того, что ожидание разворота FOMC постепенно стало консенсусным мнением. И как раз в тот момент, когда люди свыклись с идеей разворота — Пауэлл сказал: «не так быстро» задав ястребиный тон встрече в Джексон-хоул в пятницу. Перед этим, естественно, был массовый заход инвесторов в лонг, поскольку люди на полном серьёзе ожидали голубиных речей. К несчастью, после начала выступления Пауэлла им стало ясно, что они сильно просчитались. Ослабление их позиций потребовалось, чтобы охладить краткосрочные настроения, которые начали достигать уже запредельных уровней. Краткосрочный индекс настроений упал примерно с 80 до 20, иллюстрируя, как быстро игроки перескочили на другую сторону после пятничных событий.

( Читать дальше )

Блог им. Spekyl |Откровение 22.34

- 23 августа 2022, 20:42

- |

Откровение 34 недели (рубрику планирую сделать еженедельной, с перерывами на баны):

Невероятно, насколько пессимистично настроено большинство игроков на рынке, несмотря на внушительное ралли, которое у нас произошло после недавних минимумов. Если вы посмотрите на настроения и позиции без контекста, то можно представить, что рынок находится на минимумах или где-то рядом. Но на самом деле SPX подрос на 20% от низов. В то время как краткосрочные индикаторы настроений немного перегреты, участники рынка все еще пассивны в более широком контексте. Хедж-фонды и CTA проявились совсем недавно, в то время как спекулятивные деньги держатся за огромные короткие позиции. Эти игроки относятся к лагерю «неверующих», потому что они не хотят увеличивать свои позиции, предполагая, что большинство считает, что ралли будет недолгим. Спекулянты начнут испытывать большую боль, если рынок продолжит сквизить, вынуждая их покупать на более высоких уровнях, где риск/ревард уже не такие и шоколадные.

Поток ордеров на прошлой неделе замусорился краткосрочными сквизами в бумагах типа BBBY. Традиционные бумаги роста тоже получили некоторое оживление, и не было ничего такого необычного, в 2х-3х росте некоторых отставших от общего пула бумаг.

CTA, или Commodity Trading Advisors, подогрели значительную часть недавнего рыночного ралли, так как они переключились на чистую длинную позицию. Тем не менее, они уже разместили солидную сумму своего капитала, и им потребуется найти где-то финансирование для продолжения покупок. Если мы увидим месяц значительного падения индексов, у CTA будет примерно 147 миллиардов долларов на продажу против 48 миллиардов долларов на покупку в растущем месяце. Если вы посмотрите исключительно на позиционирование CTA, вы можете прийти к выводу, что риск/вознаграждение бычьего настроя на этих уровнях низкое. Хотя это на самом деле так, важно помнить, что надо использовать все эти различные индикаторы в сочетании друг с другом, чтобы получить более широкий взгляд на ситуацию.

На этой неделе торгаши готовятся к долгожданному симпозиуму в Джексон-Хоул. Большая часть этого ралли была основана на идее о том, что ФРС склоняется к более гибкой политике. Подтверждение Пауэллом своего ястребиного тона, скорее всего, разочарует его некоторых недавних последователей и охладит краткосрочные радужные настроения. Однако, при изменении Пауэллом своей позиции мы опять увидим плашки «эпическое ралли рынков» на всех телеканалах.

Блог им. Spekyl |Акции с малой капитализацией vs с большой

- 29 октября 2021, 11:48

- |

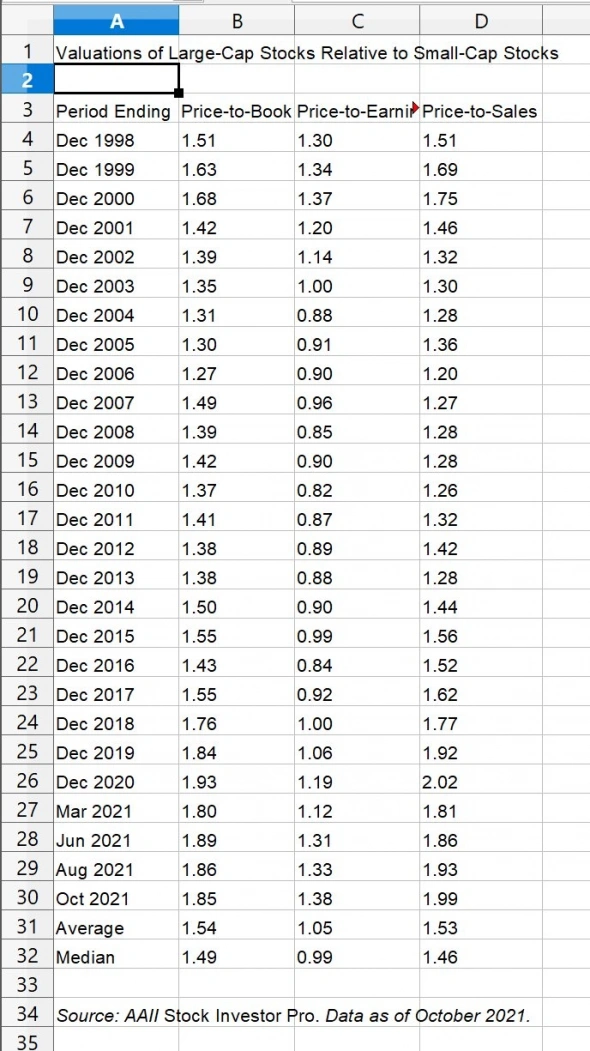

Акции с малой капитализацией остаются дешевле, чем обычно, по сравнению с акциями с большой капитализацией. Мы видим, что эта относительная недооценка существует во всех оценочных коэффициентах.

Я начну сравнение с соотношением цены к балансовой стоимости (P/B). Это сравнение оценок, которое президент AAII Джон Байковски привел в журнале AAII, и я использую его данные здесь. В настоящее время (по состоянию на октябрь 2021 года) среднее соотношение цены и стоимости акций индекса S&P SmallCap 600 составляет 2,22. Для акций индекса S&P 500 с большой капитализацией среднее соотношение цены к балансовой стоимости составляет 4,11. Деление 4,11 на 2,22 дает нам относительную оценку цены к балансовой стоимости 1,85.

Эта относительная оценка превышает историческое среднее значение 1,54 и историческую медиану 1,49. Большие цифры отражают более высокие оценки акций с большой капитализацией по сравнению с акциями с малой капитализацией. Используемые данные датируются декабрем 1998 года.

( Читать дальше )

Блог им. Spekyl |Gunvor всё?

- 09 октября 2021, 15:19

- |

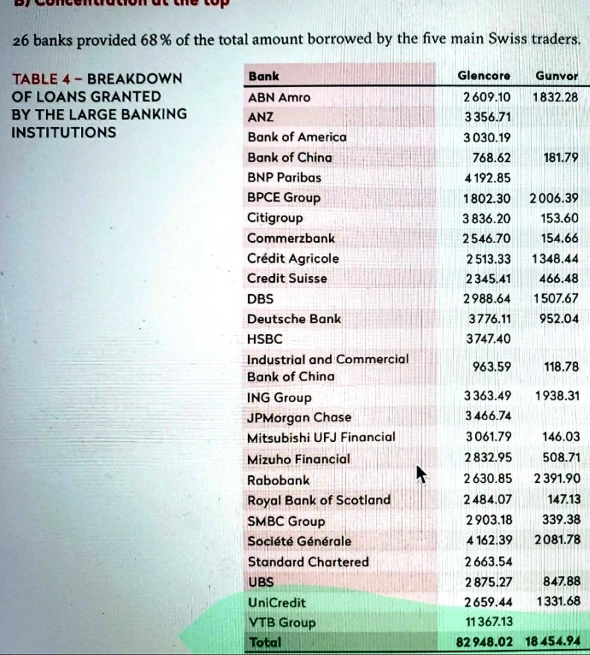

Две недели назад Gunvor вышла на долговой рынок — впервые с 2013.

Замечу, что Gunvor является крупнейшим в мире независимым трейдером СПГ.

Трейдер является чистым покупателем нетбэков (тип контракта, по которому он получает индекс Генри хаба и выплачивает производителям индекс TTF или Platts JKM).

Недавно компания сменила главу по СПГ в Сингапуре, и нашим лазутчикам также стало известно, что Gunvor Singapore использует стратегию под названием “коробка”, во время которой трейдер блокирует арбитражный спред на заранее определенных уровнях с помощью хеджирования свопов.

Веб-сайт Zerohedge в США сообщает, что Gunvor сталкивается с массовым повышением маржинальных требований, поскольку глобальный арбитраж природного газа просто взорвался.

Среди пострадавших будут ABN Amro, Credit Agricole, Rabobank, SG, Natixis, ING и Unicredit.

Маржинальные требования составляют от 3,6 млрд до 6,1 млрд долларов в ближайшие месяцы для компании с чистым капиталом в 2,5 млрд долларов.

Мы объясним, что такое “коробка”, а затем покажем наши расчеты для маржинальных требований и обобщим наши предположения ниже.

В сентябре прошлого года банки переложили на рынок облигаций свой кредитный риск Gunvor на сумму 300 миллионов долларов, но с тех пор спред голландского TTF-Henry стал параболическим, и финансовое положение группы значительно ухудшилось.

Будущее трейдера целиком и полностью находится в руках Goldman Sachs, Citi и дилеров по длинным свопам в TTF.

Gunvor очень скрытно описывает свое финансовое положение, раскрывая лишь частичную и выборочную информацию. Долг Gunvor не имеет рейтинга.

Оборот трейдера составляет 94 миллиона тонн в год, и практическое правило гласит, что каждый проданный 1 доллар обеспечен 5 долларами долга. Учитывая рост оборота, мы считаем, что долг Gunvor составляет минимум 20 миллиардов долларов.

Если капитал трейдера составлял 2,5 миллиарда долларов в первом полугодии 2021 года, то мы получаем, что отношение долга к капиталу составляет 8X.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс